Altenstadt/WN, Oktober 2017 – Vorsorge für das Alter und die Gesundheit ist wichtiger denn je. Die passende Lösung zu finden aber durchaus komplex. Gerade in diesem Jahr fällt auf, dass die Produktlandschaft für Verbraucher und Vermittler immer undurchdringlicher wird. Zwar schrieb der Gesetzgeber mit dem im Jahr 2013 verabschiedeten Altersvorsorge-Verbesserungsgesetz vor, dass die Transparenz und Vergleichbarkeit bei Altersvorsorgeprodukten verbessert werden müsse. Dies wurde aber durch ein verpflichtendes Produktinformationsblatt nur bei den geförderten Altersvorsorgeprodukten (Riester und Basisrente) eingeführt. Die Ansätze sind grundsätzlich gut, führen allerdings eher zu einem Durcheinander und mehr Intransparenz. Vor allem trifft das auf die immer wichtiger werdenden Fondspolicen zu.

Wie ist der Stand der Dinge? Die Versicherungsunternehmen müssen ihre Kunden seit dem 01. Januar 2017 bei den geförderten Altersvorsorgeprodukten (Riester und Basisrente) durch ein weitgehend standardisiertes Produktinformationsblatt (PIB) aufklären. Dabei übernimmt die Produktinformationsstelle Altersvorsorge (PIA) im Auftrag des Bundesministeriums der Finanzen als neutrale Stelle die Chancen-Risiko-Klassifizierung (CRK) der geförderten Altersvorsorgeprodukte. Zudem gibt PIA die Berechnungsmethodik für die Effektivkosten vor. Diese sind zentraler Bestandteil des neuen Produktinformationsblattes. Je nach CRK werden in der Beispielrechnung sowie bei der Berechnung der Effektivkosten unterschiedliche, beispielhafte Wertentwicklungen angenommen.

CRK Zukunftsbetrachtung:

| Chancen-Risiko-Klassen | Unterstellte beispielhafte Wertentwicklung in der Beispielrechnung | Unterstellte beispielhafte Wertentwicklung für die Effektivkosten |

| CRK 1 | 0,5%; 1,0%; 1,5%; 2,0% | 1,0% |

| CRK 2 | 1,0%; 2,0%; 3,0%, 4,0% | 3,0% |

| CRK 3 | 0,0%; 2,0%; 4,0%; 5,0% | 4,0% |

| CRK 4 | 0,0%; 2,0%; 5,0%; 6,0% | 5,0% |

| CRK 5 | -1,0%; 2,0%; 5,0%; 7,0% | 6,0% |

Die Chancen-Risiko-Klassen (CRK) geben dem Verbraucher einen besseren Anhaltspunkt, wie sich das Anlageprodukt wahrscheinlich entwickeln wird und welches Risiko besteht. Der CRK-1 gehören die Produkte an, die am wenigsten risikobehaftet sind aber dafür die geringste Chance auf eine höhere Rendite ausweisen. Die Produkte in der CRK-5 können zwar die höchste Renditechance ausweisen, müssen aber beispielsweise keine Garantie auf die eingezahlten Beiträge geben. Während der bisher durchgeführten Untersuchungen ist den Analysten des IVFP deutlich aufgefallen, dass ohne fundiertes Hintergrundwissen die Einstufung in die Chancen-Risiko-Klassen für Verbraucher kaum zu verstehen und auch nicht nachvollziehbar ist. So ist z.B. das identische klassische Produkt mit Garantiezins in der Riesterrente in die CRK 1 eingeordnet und bei der Basisrente in die CRK 3. Dies liegt daran, dass in der Basisrente im Gegensatz zur Riesterrente eine Brutto-Beitragsgarantie nicht bedingungsmäßig geregelt ist. Dies ist jedoch eine Voraussetzung für die Einstufung eines Produktes in die CRK 1 oder CRK 2. Diese Schlussfolgerungen kann jedoch ein Kunde nicht ziehen.

Das gleiche fondsgebundene Produkt mit Garantie (z.B. 80% der eingezahlten Beiträge) kann für einen Vertrag mit langer Laufzeit in einer deutlich höheren CRK eingestuft werden als bei einer kürzeren Laufzeit. Dabei wird dem Verbraucher doch stets kommuniziert, dass lange Laufzeiten das Risiko bei der Aktienanlage senken. Die höhere CRK-Einstufung bei langen Laufzeiten durch die PIA ist jedoch dadurch begründet, dass das Produkt einen höheren Anteil in Fonds investieren und somit höheren Chancen, aber auch Risiken unterliegen kann. Auch diesen Zusammenhang kann ein Verbraucher nicht zwangsläufig selbst erkennen. Umfassende Erläuterungen zu den einzelnen Produkten sowie eine effiziente Beratung durch einen qualifizierten Fachmann sind daher wichtiger denn je, um die richtige Absicherung zu finden.

Auch für den Gesetzgeber besteht die Intention, dass Vermittler und Verbraucher Versicherungsprodukte verstehen. Um das zu erreichen, wurden den Versicherungsgesellschaften in den letzten Jahren zahlreiche gesetzliche Änderungen auferlegt. Die gesetzlichen Vorgaben, die nun von PIA umgesetzt wurden, haben den gleichen, wertvollen Ansatz. Jedoch zeigen die eigenen Analysen und Recherchen des IVFP ganz klar auf, dass trotz dieser Vorgaben ein Durcheinander in puncto Vergleichbarkeit herrscht und immer mehr Vermittler und Verbraucher den Überblick verlieren. Momentan kann daher eher von einer herrschenden Intransparenz gesprochen werden. Sinn und Zweck sollte aber eigentlich eine Erhöhung von Transparenz und Vergleichbarkeit sein. Und im Grunde ist auch genau das die Intention der Ratinghäuser.

Sind hiermit alle Unklarheiten beseitigt? – Mitnichten

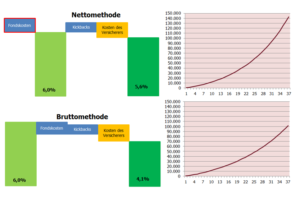

Zusätzlich zu den o.g. Unstimmigkeiten wird bei genauer Betrachtung der einem Angebot beiliegenden Unterlagen deutlich, dass die Werte (Ablaufleistung/Rente) aus dem PIB meistens nicht zu den Werten aus dem individuellen Angebot des Versicherers passen. Das individuelle Angebot ist ein wichtiges Dokument für die Kunden, nicht zuletzt deshalb, da es neben den Ablaufleistungen und Renten noch weitere wichtige Informationen (Rückkaufswert, etc.) enthält. Wenn sich dann die Werte in den mitgelieferten Unterlagen unterscheiden, wirft das zwangsläufig weitere Fragen und Unverständnis bei den Verbrauchern auf. Der Grund für die abweichenden Werte sind die unterschiedlichen Hochrechnungsmethoden in den Modellrechnungen, die die Versicherer anwenden. Grundsätzlich lassen sich die Hochrechnungsmethoden in die Brutto- und Nettomethode unterscheiden. Bei der Bruttomethode werden in der Modellrechnung die Fondskosten (Kosten für die Fondsverwaltung) berücksichtigt und von der angenommenen Wertentwicklung abgezogen. Bei der Nettomethode wird eine Wertentwicklung nach Abzug der Fondskosten verwendet, d.h. diese werden nicht abgezogen. Eventuelle Rückvergütungen aus den Fondskosten werden jedoch gutgeschrieben. Dadurch weist die Berechnung nach der Nettomethode einen höheren Wert als nach der Bruttomethode aus. Diese Differenz ist allerdings allein der anderen Darstellung geschuldet.

Für die Berechnung der Effektivkosten bei den geförderten Altersvorsorgeprodukten hat sich aber auch noch eine weitere Variante der Bruttomethode [nur bei Riester und Basisrente] etabliert. Diese berücksichtigt u.a. keine Kostenüberschüsse oder individuelle Eigentümerbeteiligungen und orientiert sich an der PIA-Systematik.

Somit gibt es folgende Varianten der Hochrechnung:

Modellrechnung mit einer Wertentwicklung nach Berücksichtigung der Fondskosten (Nettomethode)

Modellrechnung mit einer Wertentwicklung vor Berücksichtigung der Fondskosten (Bruttomethode)

- Unterschiedliche Berücksichtigung von i Kostenüberschüssen (z. B. Kickbacks)

- Unterschiedliche Berücksichtigung von Eigentümerbeteiligungen: pauschal oder unternehmensindividuell

Das IVFP sieht ganz klar in der Anwendung einer Bruttomethode den richtigen Ansatz, da nur dadurch eine angemessene Vergleichbarkeit der Beispielrechnungen für den Kunden erzielt werden kann.

Fazit:

Ein Vergleich zwischen den einzelnen Altersvorsorgevarianten (z.B. Riester vs. bAV) ist somit für den Makler, geschweige denn für den Verbraucher, kaum noch möglich. Umso wichtiger ist es, ein qualitativ hochwertiges Rating zu schaffen, das einen transparenten und glaubwürdigen Vergleich ermöglicht. Das IVFP legt in seinen Ratings großen Wert auf eine substanzielle Vergleichbarkeit und Transparenz der Versicherungsprodukte. Durch den konstruktiven Austausch mit den Versicherungsgesellschaften sowie qualifizierten und erfahrenen Analysten können wir auch heute einen echten Vergleich liefern.

Das IVFP sieht seine wesentliche Aufgabe darin, mit seinen neutralen und transparenten Vergleichen im Tarifdschungel der Altersvorsorgeprodukte für mehr Transparenz zu sorgen und damit die Orientierung für alle Marktteilnehmer zu erleichtern – ganz nach dem Motto:

Einfach mehr Vorsorge